Quý 1/2023: Hoạt động M&A toàn cầu xuống thấp nhất hơn 10 năm qua

Quý 1/2023, giá trị các thương vụ mua lại và sáp nhập (M&A) toàn cầu giảm xuống mức thấp nhất hơn một thập kỷ qua, do lãi suất tăng, lạm phát cao và lo ngại về suy thoái kinh tế đã khiến các công ty không muốn thực hiện giao dịch kiểu này.

Sụt giảm ở tất cả thị trường lớn

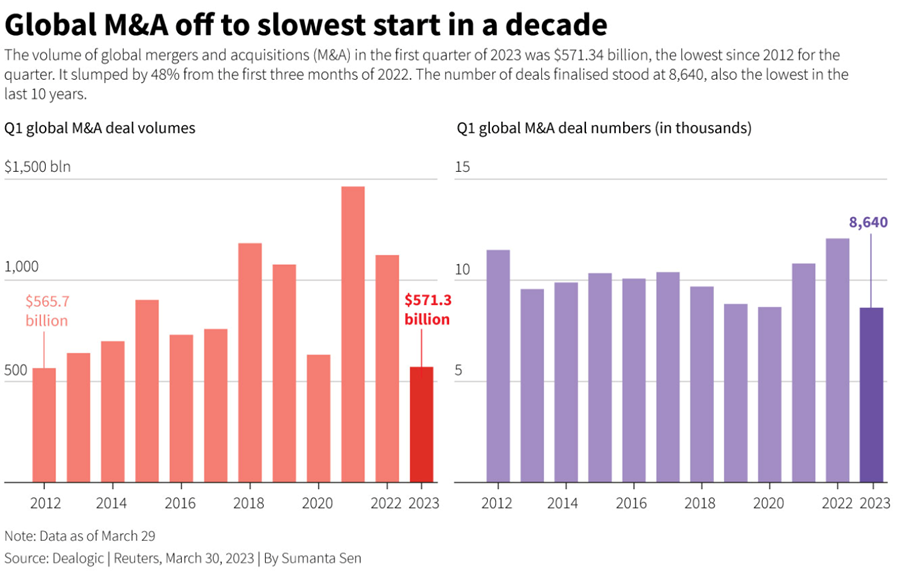

Giá trị M&A trong quý đầu tiên của năm nay giảm 48% xuống còn 575.1 tỷ USD tính đến ngày 30/03, so với mức 1,100 tỷ USD của cùng kỳ năm ngoái, theo dữ liệu từ Dealogic.

Giá trị M&A toàn cầu xuống thấp nhất 10 năm qua

Tháng 03/2023, một cuộc khủng hoảng ngân hàng nổ ra ở Mỹ, bắt đầu bằng việc ngân hàng Silicon Valley Bank (SVB) sụp đổ, và lan sang châu Âu với thương vụ sáp nhập khẩn cấp giữa UBS và Credit Suisse Group đã gây sốc cho các thị trường, khiến nhiều thương vụ phải ngừng lại, các chủ ngân hàng đầu tư và luật sư cho biết.

Anu Aiyengar, giám đốc bộ phận M&A toàn cầu tại JPMorgan Chase & Co, cho biết: “Quý đầu tiên chứng kiến thị trường biến động mạnh với nhiều sự không chắc chắn. Và điều đó dẫn tới một số thương vụ bị hoãn lại”.

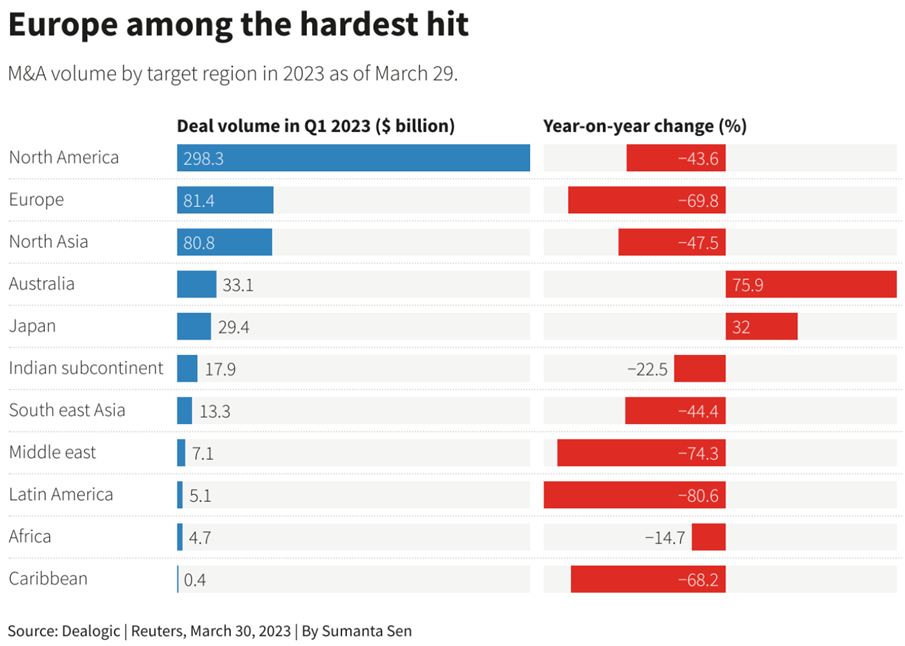

Giá trị các thương vụ M&A giảm 44% xuống còn 282.7 tỷ USD ở Mỹ và giảm 70% xuống còn 81.87 tỷ USD ở châu Âu. Khối lượng giao dịch ở châu Á - Thái Bình Dương giảm 29% xuống còn 176.1 tỷ USD.

Giá trị M&A sụt giảm ở hầu hết khu vực

“Thị trường huy động vốn hoạt động tốt là một yếu tố quan trọng giúp cho M&A sôi động. Việc thị trường biến động mạnh rõ ràng là một thách thức và gây áp lực lớn lên hoạt động M&A trong quý 01/2023”, Brian Haufrect, đồng giám đốc bộ phận M&A châu Mỹ tại Goldman Sachs Group, nhận định.

Vì không thể huy động vốn bằng các công cụ nợ, các công ty cổ phần tư nhân buộc phải tự mình chi nhiều hơn cho các giao dịch của họ.

Triển vọng vẫn lạc quan

“Nếu môi trường huy động vốn bằng các công cụ nợ tiếp tục diễn biến tiêu cực trong một vài năm tới, mọi người có thể hối hận vì đã thực hiện giao dịch cổ phần hóa quá mức ngay từ đầu. Nhưng nếu bạn tin rằng trong 12 - 18 tháng tới, thị trường vốn cải thiện và lãi suất giảm xuống, thì giờ vẫn là thời điểm tuyệt vời để M&A”, theo Daniel Wolf, đối tác tại Kirkland & Ellis.

Adam Emmerich, đối tác tại Wachtell, Lipton, Rosen & Katz, cho hay: “Những người mua có nguồn vốn tốt vẫn có thể vay tiền để thực hiện các giao dịch. Tôi dự đoán thị trường sẽ không có nguy cơ đóng băng trong thời gian tới”.

Kevin Brunner, đồng giám đốc M&A toàn cầu tại Bank of America, đồng tình với quan điểm lạc quan này. Ông chỉ ra rằng một số công ty lớn đang tận dụng thời điểm định giá thấp để mua và tiếp quản đối thủ của họ.

Việc định giá thị trường sụt giảm cũng tạo cơ hội để các nhà đầu tư lớn khởi động cuộc thôn tính mới. Các chuyên gia dàn xếp giao dịch dự đoán giá trị M&A sẽ tăng trong các quý tới nhờ chiến dịch thôn tính của các nhà đầu tư này.

Tuy nhiên, Jim Langston, đồng giám đốc M&A thị trường Mỹ tại Cleary Gottlieb Steen & Hamilton LLP, cho biết có thể phải mất một thời gian trước khi các điều kiện cơ bản trở nên thuận lợi để thực hiện M&A trở lại.

Ông Langston cho biết: “Áp lực lạm phát không giảm nhanh như mọi người kỳ vong, vẫn còn rất nhiều căng thẳng địa chính trị và theo nhiều cách, sự gián đoạn trên thị trường tài chính đang gia tăng”.