Vingroup chuẩn bị phát hành 10.000 tỷ đồng trái phiếu, cho VinFast vay

Số tiền thu được sẽ được dùng để cho VinFast vay.

Tập đoàn Vingroup (mã chứng khoán: VIC) vừa thông báo sẽ phát hành 5 lô trái phiếu ra công chúng với tổng trị giá 10.000 tỷ đồng. Giá bán sẽ là 100.000 đồng/trái phiếu. Tổng số tiền thu được sẽ được Vingroup cho VinFast vay đầu tư dự án sản xuất ôtô tại Cát Hải, Hải Phòng. Tổ chức đứng ra phát hành số trái phiếu là CTCP Chứng khoán SSI.

Về thông tin của từng lô trái phiếu, ba lô trái phiếu VICH2326001, VICH2326002 và VICH2326003 sẽ có kỳ hạn là 36 tháng. Lãi suất của 2 kỳ tính lãi đầu tiên sẽ cố định ở mức 15%/năm. Từ kỳ thứ ba trở đi lãi suất sẽ bằng tổng của 4,5% và lãi suất tham chiếu. Nhà đầu tư cá nhân sẽ phải đăng ký mua tối thiểu 500 đơn vị, còn nhà đầu tư tổ chức là 5.000 đơn vị. Ngày phát hành dự kiến là 14/9.

Còn hai lô trái phiếu VICH2326004 và VICH2326005 sẽ có kỳ hạn ngắn hơn là 24 tháng. Lãi suất của 2 kỳ tính lãi đầu tiên sẽ cố định ở mức 14,5%/năm. Từ kỳ thứ ba trở đi lãi suất sẽ bằng tổng của 4% và lãi suất tham chiếu. Nhà đầu tư cá nhân sẽ phải đăng ký mua tối thiểu 500 đơn vị, còn nhà đầu tư tổ chức là 5.000 đơn vị. Ngày phát hành dự kiến là 31/8.

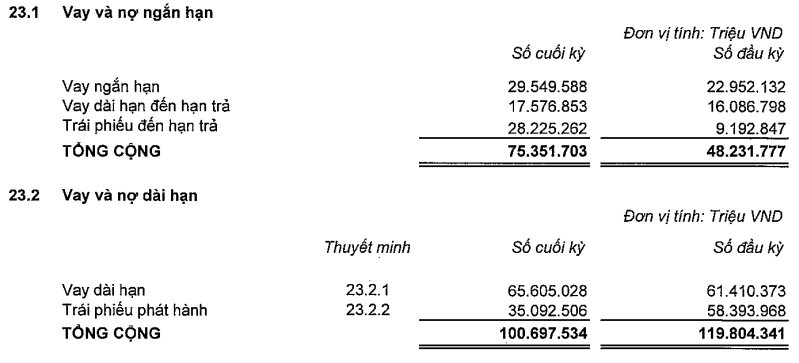

Tại thời điểm 30/6 năm nay, tổng nợ vay của Vingroup ở mức 176.048 tỷ dồng. Trong đó, tổng dư nợ trái phiếu của doanh nghiệp này là khoảng 63.347 tỷ đồng. Còn lại là các khoản vay ngân hàng và các tổ chức tín dụng khác.

Mới đây, công ty con của Vingroup cũng thông báo đã phát hành thành công lô trái phiếu VIFCB2325001 với tổng giá trị 1.500 tỷ đồng tại thị trường trong nước. Ngày phát hành của lô trái phiếu trên là 31/7, đáo hạn vào ngày 31/1/2025 tương đương với kỳ hạn 18 tháng.

Lãi suất của lô trái phiếu lên đến 14,4%/năm, mỗi 3 tháng trả lãi một lần. Đối tượng đã mua là các cá nhân và tổ chức chứng khoán chuyên nghiệp. Tổ chức lưu ký cho lô trái phiếu của VinFast là CTCP Chứng khoán Kỹ thương Việt Nam.