TCI sắp phát hành 4 triệu trái phiếu để cơ cấu nợ, bảo đảm bằng cổ phiếu thuộc hệ sinh thái

Ngày 30/09, HĐQT CTCP Chứng khoán Thành Công (TCSC, HOSE: TCI) thông qua phương án phát hành 4 triệu trái phiếu riêng lẻ, giá trị 400 tỷ đồng, nhằm cơ cấu lại nợ. Trái phiếu được bảo đảm bằng loạt cổ phiếu của các doanh nghiệp trong hệ sinh thái.

Theo kế hoạch, TCI dự kiến thực hiện đợt phát hành trong tháng 10/2024, tổng giá trị phát hành 400 tỷ đồng nhằm mục đích cơ cấu lại nợ của Công ty.

Trái phiếu thuộc loại không chuyển đổi, không kèm chứng quyền, có bảo đảm bằng cổ phiếu TCI, cổ phiếu BBT của CTCP Bông Bạch Tuyết và cổ phiếu YTC của CTCP Xuất nhập khẩu Y tế TP.HCM. Đồng thời, TCI cũng sử dụng tài sản của Công ty, các bên có liên quan, bên khác làm tài sản bảo đảm bổ sung cho các nghĩa vụ liên quan đến trái phiếu nếu có phát sinh trong thực tế.

Trước đó, trong ngày 27/09, HĐQT CTCP Đầu tư Phát triển Sài Gòn 3 Group (UPCoM: SGI) - công ty mẹ của TCI - đã thông qua sử dụng gần 2.4 triệu cp YTC (tỷ lệ 24.79% vốn) làm tài sản bảo đảm cho trái phiếu do TCI phát hành. Đáng chú ý, số lượng cổ phiếu này đúng bằng phần SGI vừa mua trong giai đoạn 05-09/09/2024, bên chuyển nhượng là Công ty TNHH Đầu tư Sài Gòn 3 Capital và Công ty TNHH Quản lý quỹ Thành Công (TCAM) – hai thành viên thuộc cùng hệ sinh thái.

Mới đây, SGI còn cho biết muốn cùng các công ty liên quan nâng tỷ lệ sở hữu tại YTC lên 55.1%, từ mức 24.79% mà không phải chào mua công khai.

Đồng thời, SGI cũng chấp thuận cho công ty con là Đầu tư Sài Gòn 3 Capital sử dụng các cổ phiếu làm tài sản bảo đảm cho trái phiếu của TCI, bao gồm lần lượt toàn bộ gần 63.4 triệu cp TCI (tỷ lệ 54.79%) và hơn 1.9 triệu cp BBT (tỷ lệ 18.8% vốn) đang nắm giữ.

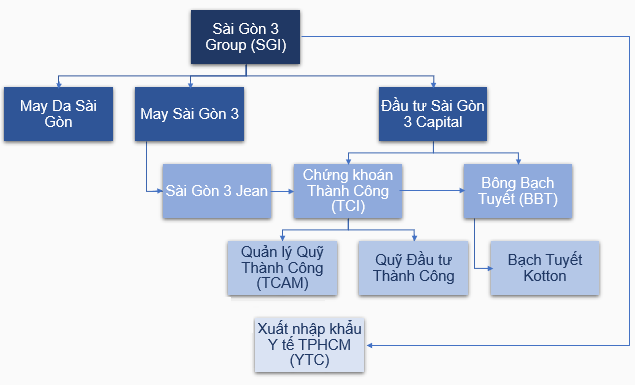

Trong hệ sinh thái, SGI sở hữu trực tiếp 100% vốn Đầu tư Sài Gòn 3 Capital và 99.92% vốn Công ty TNHH Sài Gòn 3 Jean, cả hai đều là các cổ đông của TCI với tỷ lệ sở hữu lần lượt 54.79% và 2.97%.

Đồng thời, Đầu tư Sài Gòn 3 Capital và TCI đang là cổ đông của BBT, tỷ lệ sở hữu lần lượt 40.7% và 9.5%.

Hệ sinh thái Sài Gòn 3 Group

Nguồn: Người viết tổng hợp |

Tính đến thời điểm 30/06/2024, TCI có tổng cộng gần 643.7 tỷ đồng nợ phải trả, chiếm 34% tổng tài sản, phần lớn trong đó là vay ngắn hạn 315 tỷ đồng và trái phiếu phát hành ngắn hạn gần 300 tỷ đồng.

Trong 315 tỷ đồng vay ngắn hạn, chiếm lượng lớn là khoản vay 200 tỷ đồng tại Ngân hàng Liên doanh Việt Nga để thanh toán tiền mua trái phiếu đầu tư, các khoản vay có kỳ hạn 3 tháng; còn lại vay 115 tỷ đồng tại Vietcombank Chi nhánh TPHCM để bổ sung vốn lưu động, thanh toán khoản vay kỳ hạn 3 tháng. Tất cả đều được bảo đảm bằng các hợp đồng tiền gửi của TCI tại những ngân hàng này.

Khoản trái phiếu gần 300 tỷ đồng đến từ trái phiếu phát hành ngày 11/09/2023 và thực chất đã hết lưu hành vào ngày 11/09 vừa qua, theo dữ liệu từ HNX.