HNX huỷ niêm yết lô trái phiếu 3.000 tỷ của Masan

Lí do huỷ niêm yết là vì lô trái phiếu này đã đến thời gian đáo hạn, thuộc trường hợp huỷ bỏ niêm yết theo quy định.

Ngày 16/2, Sở Giao dịch Chứng khoán Hà Nội (HNX) đã ra thông báo về việc huỷ niêm yết trái phiếu MSN12002 của Công ty Cổ phần Tập đoàn Masan (HoSE: MSN).

Cụ thể, HNX sẽ huỷ niêm yết 30 triệu trái phiếu MSN12002 trị giá 3.000 tỷ của Masan vào ngày 23/2 tới đây. Lí do là vì lô trái phiếu này đã đến thời gian đáo hạn, thuộc trường hợp huỷ bỏ niêm yết theo quy định.

Được biết, 30 triệu trái phiếu MSN12002 được Masan phát hành ra công chúng từ ngày 9/3/2020. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền và không được bảo đảm tài sản, không phải là nợ thứ cấp của tổ chức phát hành, kỳ hạn 3 năm.

Hồi tháng 11/2022, Masan đã phê duyệt phương án phát hành trái phiếu riêng lẻ MSNH2227007 có tổng mệnh giá tối đa 1.700 tỷ đồng. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không có bảo đảm, không phải nợ thứ cấp và xác lập nghĩa vụ trả nợ trực tiếp của doanh nghiệp.

Trái phiếu này có kỳ hạn 60 tháng (5 năm) kể từ ngày phát hành với mệnh giá 1 tỷ đồng/trái phiếu. Tất cả các trái phiếu này sẽ được chào bán trong cùng 1 đợt, dự kiến trong quý 4/2022. Thời gian đáo hạn trái phiếu là 60 tháng kể từ ngày phát hành, tương đương năm đáo hạn là 2027.

Mục đích chào bán nhằm cơ cấu lại các khoản nợ, cụ thể là thanh toán một phần hoặc toàn bộ khoản gốc đến hạn của các phái phiếu đã phát hành trước đó.

Lãi suất của trái phiếu thả nổi, bằng tổng của 4,1%/năm cộng với lãi suất tham chiếu của kỳ tính lãi đó (hiện khoảng 6,4%/năm). Như vậy, lãi suất của các khoản trái phiếu doanh nghiệp do Masan phát hành ra công chúng đợt này sẽ khoảng hơn 10%/năm.

Trước đó, vào cuối tháng 10, Masan cũng phê duyệt phương án phát hành 2 trái phiếu ra công chúng với tổng mệnh giá 4.000 tỷ đồng với mức lãi suất khoản trên 10% ( tổng của 4,1%/năm cộng với lãi suất tham chiếu).

Liên quan đến trái phiếu, hồi cuối năm 2022, Tập đoàn Masan đã thông tin về việc huy động thành công lô trái phiếu mã MSNH2227007 trị giá 1.700 tỷ đồng. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không có bảo đảm, không phải nợ thứ cấp và xác lập nghĩa vụ trả nợ trực tiếp của doanh nghiệp.

Trái phiếu này có kỳ hạn 60 tháng (5 năm) kể từ ngày phát hành với mệnh giá 1 tỷ đồng/trái phiếu, tương đương năm đáo hạn là 2027.

Trước đó, vào cuối tháng 10, Masan cũng phê duyệt phương án phát hành 2 trái phiếu ra công chúng với tổng mệnh giá 4.000 tỷ đồng.

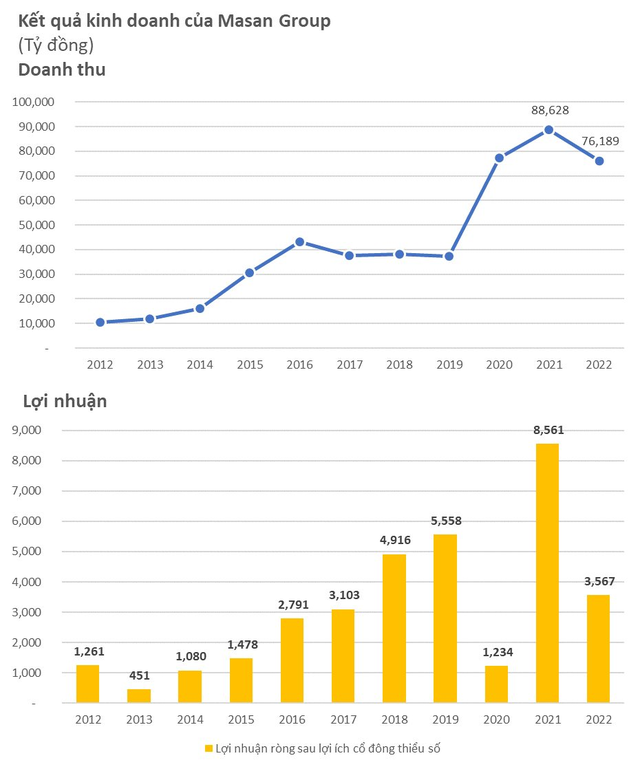

Về tình hình kinh doanh, năm 2022, doanh thu thuần của Tập đoàn đạt 76.189 tỷ đồng, giảm 14% và lợi nhuận ròng đạt 3.567 tỷ đồng – giảm gần 60%. Nguyên nhân lớn nhất của con số sụt giảm này là do cuối năm 2021, Masan đã chuyển nhượng mảng thức ăn chăn nuôi và ghi nhận khoản lãi tài chính đột biến mà trong năm nay không còn.

Nếu loại trừ doanh thu từ mảng thức ăn chăn nuôi năm 2021 để so sánh tương đương, doanh thu thuần của Masan tăng 2,6% so với mức 74.224 tỷ đồng của năm 2021.

Về tài sản, tính đến thời điểm 31/12/2022, tổng tài sản của Masan đạt 141.343 tỷ đồng, tăng 12% so với hồi đầu năm. Năm 2022, nợ phải trả của Masan tăng 25% so với năm 2021, đạt mức 104.706 tỷ đồng. Trong khi đó, vốn chủ sở hữu giảm từ 42.337 tỷ đồng (năm 2021) xuống còn 36.637 tỷ đồng.