Cuộc đua "ai lỗ nhiều nhất" của chuỗi cửa hàng tiện lợi nước ngoài ở Việt Nam

Liên tục mở cửa hàng, gia tăng điểm bán, doanh thu ghi nhận hàng nghìn tỷ đồng, nhưng GS25, FamilyMart, Ministop, 7-Eleven… năm nào cũng đều đặn báo lỗ.

![]()

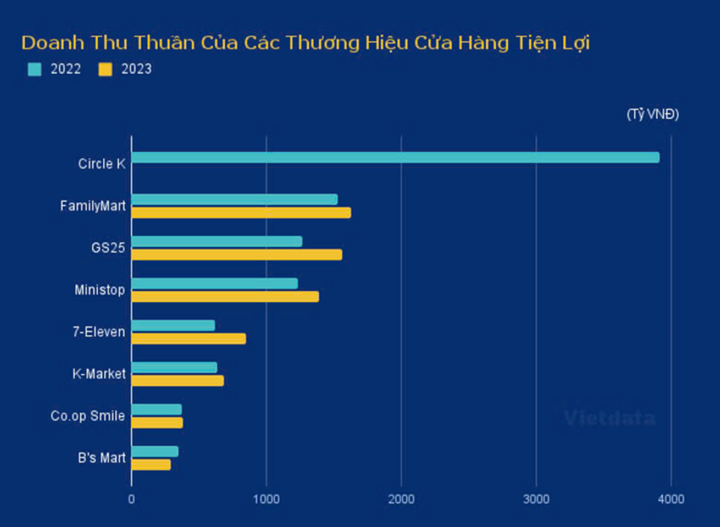

Bán lẻ tiện lợi tại Việt Nam từ lâu là sân chơi của các tên tuổi ngoài nước với hàng ngàn cửa hàng, như Circle K, FamilyMart, Ministop… Kết quả khảo sát của Công ty Nghiên cứu thị trường Nielsen Việt Nam năm 2023 cho thấy, Circle K đang giữ vị trí dẫn đầu với thị phần ở mức 48%, tiếp theo là Family Mart 18,8%, Ministop 14,3% và 7-Eleven 7,3%.

Ông lớn hiếm hoi báo lời

Thị trường bán lẻ những ngày cuối năm 2024 dồn sự chú ý vào thông tin chủ chuỗi cửa hàng tiện lợi Circle K thương thảo mua lại chuỗi 7-Eleven, với mức định giá nhà bán lẻ này khoảng 47,2 tỷ USD. Nếu thương vụ này ngã ngũ, sẽ có một nhà bán lẻ khổng lồ với hàng chục ngàn cửa hàng tiện lợi khắp toàn cầu.

Lợi thế vượt trội của người đi đầu, Circle K còn thu hút khách hàng với khu ăn uống tại chỗ có thể ngồi ăn “xuyên đêm”, trở thành chuỗi hiếm hoi báo lãi năm 2023. (Ảnh: Circle K)

Tại Việt Nam, Circle K đang là thương hiệu cửa hàng tiện lợi với số lượng điểm bán lớn nhất, lên đến 476 cửa hàng phủ khắp cả nước tính đến đầu tháng 10/2024 - theo cập nhật trên website của doanh nghiệp. Đây cũng là chuỗi cửa hàng tiện lợi nước ngoài có mặt đầu tiên ở Việt Nam từ cuối 2008.

Circle K được ghi nhận tăng trưởng bứt phá trong giai đoạn 2021 - 2022, khẳng định vị thế top đầu ngành bán lẻ tiện lợi với dịch vụ giao hàng tận nhà. Điểm đặc biệt của chuỗi này là khách hàng có thể ngồi ăn “xuyên đêm” vì đây là cửa hàng tiện lợi 24/7. Chính vì vậy, Circle K thu hút lượng lớn khách hàng trẻ ở độ tuổi học sinh, sinh viên, dân văn phòng.

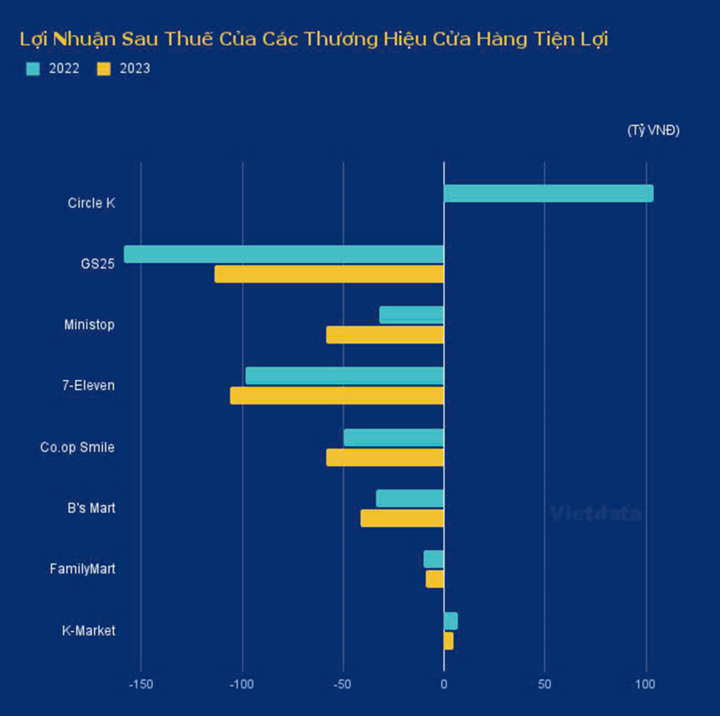

Đáng chú ý, doanh thu của chuỗi tăng mạnh nhất trong năm 2022, đạt gần 4.000 tỷ đồng và thoát lỗ lũy kế 2 năm liền trước, là chuỗi ngoại duy nhất báo lãi hơn 100 tỷ đồng, theo báo cáo thị trường của Vietdata.

Trong khi đó, 7-Eleven có mặt tại Việt Nam năm 2017, sau Circle K 9 năm và đang có 118 cửa hàng tập trung tại TP.HCM. Việt Nam là quốc gia thứ 19 chuỗi cửa hàng tiện lợi lớn nhất thế giới này có mặt.

So với các ông lớn bán lẻ tiện lợi nước ngoài khác, 7-Eleven được cho là có bước đi chậm từ khi mở cửa hàng đầu tiên cho đến đầu năm 2023. Nhưng sau đó, chuỗi này lại đẩy mạnh mở mới điểm bán, tập trung vào các tòa nhà chung cư, trung tâm thương mại.

Từ 2023 đến nay, 7-Eleven đã mở mới 38 cửa hàng từ con số 79 cửa hàng mở trong 6 năm trước đó. Thực tế khi đặt chân vào Việt Nam, 7-Eleven đã tuyên bố mở khoảng 1.000 cửa hàng trong 10 năm.

7-Eleven khá chật vật, loay hoay tìm hướng đi riêng với chiến lược địa phương hóa món ăn, bán từ bánh tráng trộn đến cơm, gỏi cuốn, hột vịt lộn... (Ảnh: H. P)

Theo Vietdata, 7-Eleven là một trong số ít các doanh nghiệp có sự tăng trưởng doanh số cao và ổn định kể từ sau dịch COVID-19 đến nay.

Cụ thể doanh thu năm 2021 tăng 17,7%, năm 2022 tăng lên 26% và 2023 tăng đến 37,4%, lên gần 850 tỷ đồng. Dù vậy, ông lớn này vẫn nằm trong nhóm có số lỗ hàng năm cao nhất nhì hệ thống chuỗi cửa hàng tiện lợi, với số lỗ năm 2023 vượt 100 tỷ đồng.

Báo lỗ trăm tỷ nhưng vẫn "đốt tiền” mở hàng tiện lợi

Thị trường bán lẻ Việt Nam nói chung và phân khúc cửa hàng tiện lợi nói riêng nhiều năm nay đối mặt với sự cạnh tranh khốc liệt. Đây cũng là lý do nhiều chuỗi luôn trong cảnh chật vật. Nhưng nhiều năm liền báo lỗ, các chuỗi vẫn không ngừng mở rộng quy mô.

Doanh thu nghìn tỷ của nhiều chuỗi cửa hàng tiện lợi. (Nguồn: Vietdata)

Dẫn đầu “cuộc đua lỗ” có thể kể đến GS25. Con số lỗ năm 2023 được báo cáo là hơn 100 tỷ đồng, giảm khá mạnh so với đỉnh điểm năm 2022 với 167 tỷ, tương đương mỗi ngày chuỗi này lỗ nửa tỷ. Năm 2021, mức lỗ cũng vượt 153 tỷ đồng.

Dù vậy, với số cửa hàng lớn, chuỗi GS25 được đánh giá có doanh thu tăng trưởng khá ổn định trong vài năm gần đây. Trong đó, doanh thu năm 2023 đạt trên 1.500 tỷ đồng, tăng 23% so với 2022.

GS25 là thương hiệu bán lẻ Hàn Quốc, đến Việt Nam trễ nhất nhưng lại đi nhanh nhất trong cuộc đua mở rộng điểm bán. 6 năm gia nhập thị trường, chuỗi này đang có hơn 300 điểm bán, chỉ đứng sau Circle K, nhờ sự hậu thuẫn của Công ty Cổ phần Sơn Kim Retail. Chuỗi đặt mục tiêu mở rộng 700 cửa hàng đến năm 2027, chấp nhận lỗ ngắn hạn để chiếm lĩnh thị phần.

Đối tượng khách hàng mà GS25 hướng đến là giới trẻ, nhân viên văn phòng, những người bận rộn cần những dịch vụ nhanh gọn và tiện lợi, nên sản phẩm ưu tiên là nhóm thực phẩm chế biến sẵn như cơm hộp, mì, sandwich, đồ uống, trái cây, rau tươi.

Thời điểm mới ra mắt tại Việt Nam, GS25 từng công bố kế hoạch mở hơn 2.500 cửa hàng trong vòng 10 năm và lan toả văn hóa, trào lưu Hàn Quốc đến người tiêu dùng, đặc biệt là giới trẻ Việt Nam thông qua các mặt hàng tiêu dùng và thực phẩm chế biến sẵn.

Nhưng đến nay, sau 6 năm số điểm bán chưa đạt 15%. Số lượng mặt hàng xuất xứ Hàn Quốc tại các điểm bán cũng lưa thưa do khách cũng không có nhu cầu sử dụng các sản phẩm đến từ xứ sở kim chi.

Thu ngàn tỷ, nhưng chuỗi cửa hàng tiện lợi nào cũng báo lỗ. (Nguồn: Vietdata)

Đứng thứ 3 là chuỗi cửa hàng tiện lợi FamilyMart, một thương hiệu đến từ Nhật với 160 cửa hàng tính đến tháng 10/2024 tập trung tại TP.HCM và 3 tỉnh lân cận là Bình Dương, Bà Rịa - Vũng Tàu và Đồng Nai. Chuỗi này từng đặt mục tiêu sở hữu 1.500 - 2.500 cửa hàng trong năm 2023, trở thành chuỗi cửa hàng tiện lợi số 1 Việt Nam.

Và cũng như nhiều chuỗi khác, FamilyMart Việt Nam dù doanh thu tăng trưởng đều đặn, đạt đến 1.600 tỷ đồng trong năm 2023 nhưng lỗ lũy kế vẫn là nỗi ám ảnh. Số lỗ năm 2023 khoảng 10 tỷ đồng, được cho là đang giảm dần qua các năm.

FamilyMart đặt chân vào Việt Nam từ năm 2009 với cửa hàng outlet được quản lý bởi công ty 100% vốn của Family Mart Nhật Bản. Tuy nhiên, khó khăn trong việc mở cửa hàng thời điểm đó, Family Mart đã liên doanh với công ty Việt Nam là Phú Thái và chỉ trong hơn 1 năm đã mở rộng từ đến 42 cửa hàng. Tuy nhiên sau mua bán với doanh nghiệp Thái Lan, chuỗi này tái cơ cấu và mở cửa hàng đầu tiên vào năm 2013.

Một ông lớn Nhật Bản khác là Ministop thuộc sở hữu của nhà bán lẻ AEON cũng đang thể hiện việc chi phối thị trường bán lẻ tiện lợi khi đẩy mạnh mở rộng cửa hàng. Từ 2015 đến đầu tháng 10/2024, chuỗi cửa hàng tiện lợi này đã mở 191 điểm bán tại TP.HCM, Bình Dương, Long An.

GS25 trong cuộc đua mở rộng quy mô, đặt mục tiêu mở rộng 700 cửa hàng đến năm 2027, mở cả cửa hàng lớn có khu ăn tại chỗ hiện đại. (Ảnh: GS25)

Tuy nhiên, Ministop cũng đối diện với lỗ lũy kế đến năm 2023 hơn 50 tỷ đồng, gần gấp đôi năm 2022, dù doanh thu tăng trưởng khoảng 12%, đạt gần 1.300 tỷ đồng.

B's Mart đến từ Thái Lan dù đã hoạt động từ năm 2013, được giới thiệu có 150 điểm bán, nhưng con số cập nhật trên hệ thống của chuỗi này đến nay chỉ có 84 điểm bán tập trung tại TP.HCM. B’s Mart gần đây đang có biểu hiện “hụt hơi” so với các đối thủ đến sau. Doanh thu năm 2023 đạt mức thấp nhất tính từ năm 2021, chỉ đạt khoảng 300 tỷ đồng, giảm gần 15% so với cùng kỳ 2022. Khoản lỗ cũng tăng dần, với khoảng 40 tỷ đồng trong năm 2023…

Dù vậy, đây vẫn là cuộc chơi hấp dẫn. Theo Tổng cục Thống kê, năm 2023 tổng mức bán lẻ hàng hóa và dịch vụ tiêu dùng đạt hơn 6.231 nghìn tỷ đồng, tăng 9,6% so với năm 2022. Mảng cửa hàng tiện lợi là một trong những mô hình phát triển nhanh nhất trong các loại hình bán lẻ hiện đại tại Việt Nam.

Năm 2024, Công ty nghiên cứu thị trường B&Company, Inc., nhận định, ngành bán lẻ ở Việt Nam, bao gồm cả cửa hàng tiện lợi, dự kiến đạt 276 tỷ USD. Còn ước tính của Bộ Công Thương, thị trường bán lẻ Việt Nam sẽ đạt con số 350 tỷ USD vào năm 2025.