Nhóm hóa chất kinh doanh ra sao trong quý 4?

Nhóm doanh nghiệp hóa chất trải qua những câu chuyện khác nhau trong quý 4. Nhìn chung, mức nền quá cao tại cùng kỳ khiến đa phần nhóm này phải đón nhận kết quả sụt giảm, bao gồm cả các ông lớn. Tuy vậy, vẫn có những doanh nghiệp có thể báo lãi, thậm chí là lãi đậm.

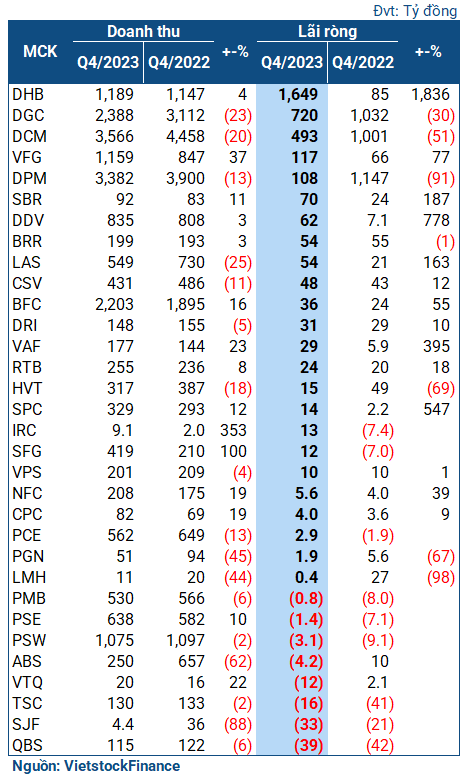

Thống kê từ VietstockFinance, trong số 32 doanh nghiệp công bố kết quả quý 4, có 16 doanh nghiệp đạt lợi nhuận tăng trưởng, trong đó 2 doanh nghiệp chuyển lỗ thành lãi. 16 cái tên còn lại, hoặc chứng kiến lợi nhuận đi xuống, hoặc phải ngậm ngùi báo lỗ.

Kết quả quý 4 của các doanh nghiệp ngành hóa chất

|

Câu chuyện tăng giảm khác biệt của các ông lớn

Nhìn chung, hầu hết những cái tên “cộm cán” trong làng hóa chất và phân bón đều đón nhận kết quả sụt giảm trong quý 4 vì mức nền cao của năm cũ. Tuy nhiên, bản chất đằng sau sự tăng giảm này thì không giống nhau.

Đạm Cà Mau (HOSE: DCM), lãi quý 4 chỉ 493 tỷ đồng, thấp hơn cùng kỳ 51%. Nguyên nhân do giá phân bón giảm mạnh khiến doanh thu đi xuống cùng khoản chi phí doanh nghiệp tăng cao vì bổ sung quỹ khoa học công nghệ. Tuy nhiên, kết quả này thực chất không tệ, bởi số lãi quý 4 chiếm tới 45% lợi nhuận ròng lũy kế của ông lớn phân đạm (1.1 ngàn tỷ đồng, giảm 74%). Sản lượng tiêu thụ trong kỳ cũng tăng cao, cho thấy sự phục hồi đáng kể của Doanh nghiệp tại quý cuối năm.

| Cơn sốt hàng hóa 2022 khiến Đạm Cà Mau kết năm với mức lợi nhuận giảm 74% | ||

.png) |

Giá bán phân bón sụt giảm trong khi giá khí nhiên liệu tăng cao so với cùng kỳ là nguyên nhân kéo lợi nhuận của Đạm Phú Mỹ (Tổng Công ty Phân bón và Hóa chất Dầu khí, HOSE: DPM) giảm sâu. Kết thúc quý 4, DPM chỉ lãi ròng hơn 108 tỷ đồng, rơi tới 91% lợi nhuận so với cùng kỳ.

Lũy kế cả năm 2023, DPM ghi nhận doanh thu thuần gần 13.6 ngàn tỷ đồng và lãi ròng hơn 530 tỷ đồng, đều giảm sâu so với cùng kỳ. Bù lại, Doanh nghiệp có tình hình tài chính rất lành mạnh với 6.8 ngàn tỷ đồng tiền mặt mà không có vay nợ ngắn hạn.

Hóa chất Đức Giang (HOSE: DGC) cũng ghi nhận quý 4 giảm mạnh với mức lãi 720 tỷ đồng, thấp hơn cùng kỳ 30%, với nguyên nhân giá bán các sản phẩm chính đi xuống. Lũy kế cả năm 2023, Doanh nghiệp đạt doanh thu hơn 9.7 ngàn tỷ đồng, giảm 33% so với năm trước; lãi ròng 3.1 ngàn tỷ đồng, giảm khoảng 45%. Nhưng thực chất, lợi nhuận của ông lớn hóa chất năm 2023 là mức cao thứ 2 lịch sử. Sự sụt giảm chỉ là vì mức nền quá cao của năm 2022, thời điểm được hưởng lợi lớn từ cơn sốt hàng hóa toàn cầu.

| Nếu không tính mức tăng đột biến tại 2022, Đức Giang đã có năm kinh doanh thành công | ||

.png) |

Trái ngược với các “ông lớn”, Đạm Hà Bắc (HNX: DHB) lãi “đậm” tới hơn 1.6 ngàn tỷ đồng trong quý 4, gấp hàng chục lần cùng kỳ. Nhưng thực chất, mảng kinh doanh cốt lõi của DHB vẫn khá… tệ khi lãi gộp chỉ 65 tỷ đồng, rơi 83%, và chịu lỗ thuần hơn 154 tỷ đồng (cùng kỳ lãi 85 tỷ đồng). Nguyên nhân giúp Doanh nghiệp thoát lỗ là nhờ số tiền thu được từ đề án tái cơ cấu khoản vay tại Ngân hàng Phát triển (hơn 1.8 ngàn tỷ đồng), được giảm lãi suất và xóa nợ lãi, đồng thời kéo dài thời gian vay vốn.

Khoản thu nhập đột biến của quý 4 cũng giúp DHB ngược dòng cả năm 2023, thu lời 861 tỷ đồng, thấp hơn năm trước 50% (Doanh nghiệp lỗ ròng 788 tỷ đồng trong 9 tháng đầu năm 2023). Đồng thời, gần như hoàn thành được mục tiêu lợi nhuận do ĐHĐCĐ 2023 thông qua (92%).

| Nhờ khoản lợi nhuận đột biến của quý 4, DHB ngược dòng, báo lãi gần 900 tỷ đồng năm 2023 | ||

.png) |

Buồn vui lẫn lộn

Quý 4 chứng kiến nhiều doanh nghiệp nhóm hóa chất báo lợi nhuận tăng bằng lần. Như DDV (DAP – Vinachem) thu lời hơn 62 tỷ đồng, gấp gần 9 lần cùng kỳ, nhờ việc sản lượng phân DAP tiêu thụ tăng mạnh bất chấp giá bán giảm đi. Tuy vậy, kết quả lũy kế tỏ ra kém khả quan khi khoản lợi nhuận quý 4 đã “gánh” gần hết thành quả 2023 của DDV. Doanh nghiệp kết năm với 70 tỷ đồng lãi ròng, rơi 80% so với năm trước.

| Dù quý 4 tăng lãi, kết quả năm 2023 của DDV vẫn giảm mạnh | ||

.png) |

VAF (Phân lân Nung chảy Văn Điển) lãi ròng hơn 29 tỷ đồng trong quý 4, gấp gần 3 lần cùng kỳ. Phần lớn nguyên nhân do Doanh nghiệp bán được một số tài sản thuộc dự án đầu tư xây dựng ở Thái Bình và thu được một số khoản nợ khó đòi. Phần còn lại nhờ sản lượng tăng, giúp doanh thu đi lên. Lũy kế năm, VAF lãi hơn 63 tỷ đồng, tăng trưởng 50%.

VFG (Khử trùng Việt Nam) cũng trải qua kỳ kinh doanh thuận lợi. Mảng kinh doanh cốt lõi được cải thiện giúp Doanh nghiệp lãi ròng 117 tỷ đồng, tăng 77% so với cùng kỳ; lũy kế đạt 296 tỷ đồng, tăng 29%. Đây đều là những cao số cao nhất từ trước đến nay của Công ty, đồng thời phá kỷ lục thiết lập năm 2022.

Phân bón miền Nam (SFG) có quý chuyển lỗ thành lãi. Doanh nghiệp lãi ròng 12 tỷ đồng, cùng kỳ lỗ 6.7 tỷ đồng. Lũy kế cả năm, SFG lãi ròng gần 57 tỷ đồng, tăng 12% so với năm trước, và vượt 35% mục tiêu lãi trước thuế được ĐHĐCĐ 2023 thông qua.

Chiều ngược lại, nhiều cái tên ngậm ngùi báo lỗ. Nổi bật là QBS (Xuất nhập khẩu Quảng Bình) với quý kinh doanh tệ nhất năm, lỗ ròng hơn 39 tỷ đồng (cùng kỳ lỗ 42 tỷ đồng). Kết năm 2023, Doanh nghiệp lỗ ròng hơn 22 tỷ đồng. Dù giảm mạnh so với khoản lỗ gần 139 tỷ đồng năm trước, nhưng lỗ lũy kế tính đến hiện tại của Doanh nghiệp đã lên tới hơn 242 tỷ đồng. Kết quả này cũng khiến cổ phiếu QBS tiếp tục bị giữ nguyên diện kiểm soát trên HOSE.

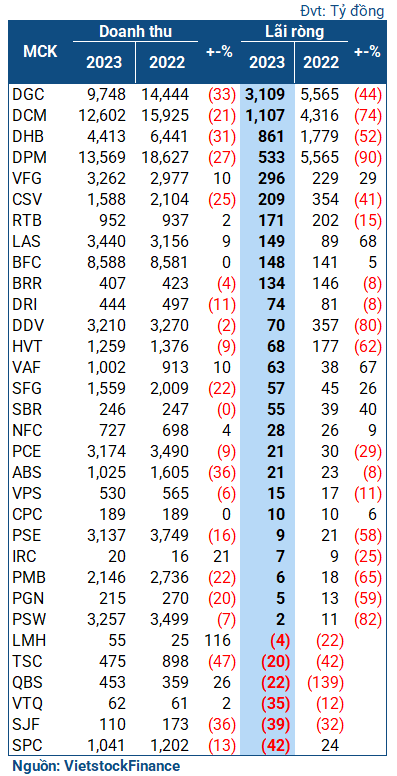

Kết quả lũy kế của nhóm hóa chất – phân bón năm 2023

|

2024 kém tích cực?

Theo Báo cáo Triển vọng 2024 từ VCBS, nguồn cung thắt chặt năm nay có thể khiến giá phân bón thế giới tăng nhẹ. Giá phân bón trong nước có biến động tương quan với giá thế giới, dựa trên những yếu tố: Trung Quốc tiếp tục hạn chế xuất khẩu ure để đảm nguồn cung; Nga tiếp tục chính sách áp hạn ngạch xuất khẩu phân bón đến tháng 05/2024 để bảo vệ thị trường nội địa; và sản xuất ure ở EU dự kiến vẫn sẽ ở mức thấp, do giá thành khu vực này vẫn cao hơn nhiều so với chi phí nhập khẩu từ Ai Cập.

Tại khu vực Trung Đông, Chính phủ Ai Cập quyết định gia hạn vô thời hạn việc cắt giảm 30% nguồn cung khí đốt đối với tất cả các nhà sản xuất phân ure tại nước này, ảnh hưởng lớn đến nguồn cung toàn cầu.

Từ các nguyên nhân trên, VCBS cho rằng nhu cầu tiêu thụ phân bón năm 2024 tăng chậm hơn. Nhu cầu tiêu thụ nội địa được kỳ vọng tăng vào quý 1/2024 khi bước vào vụ Đông Xuân.